Il Consiglio di Amministrazione della Banca Popolare di Sondrio, riunitosi ieri sotto la presidenza del prof. avv. Francesco Venosta, ha esaminato e approvato il resoconto intermedio di gestione consolidato al 30 settembre 2024 da cui emergono dati incoraggianti. Il Gruppo ha confermato la solidità del proprio posizionamento commerciale nelle aree in cui si trova a operare e la capacità di affrontare adeguatamente le complessità dello scenario macroeconomico attuale, conseguendo un utile netto di 431,9 milioni di euro, in crescita del 23,9% rispetto allo stesso periodo dello scorso anno.

Il resoconto in dati

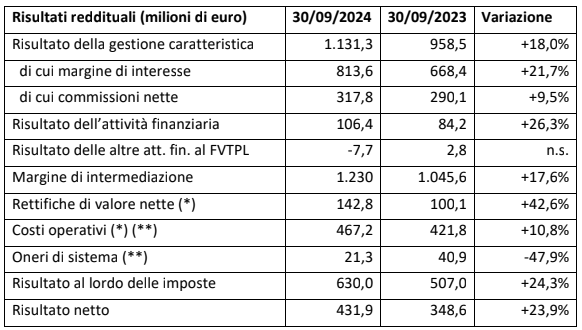

Di seguito, vengono riportati alcuni dettagli sugli indicatori economico-finanziari di maggior rilievo:

- il risultato netto di periodo, positivo per € 431,9 milioni, riflette il consistente rafforzamento dell’attività bancaria caratteristica i cui proventi si attestano a € 1.131,3 milioni (+18% rispetto al 30 settembre 2023; margine di interesse +21,7% e commissioni nette +9,5%). Tale dato beneficia anche del positivo contributo delle attività finanziarie per € 106,4 milioni (+26,3%), mentre sconta un incremento dei costi operativi attestatisi a € 467,2 milioni (+10,8%), e delle rettifiche di valore nette che ammontano a € 142,8 milioni (+42,6%); il cost-income ratio evidenzia un

ulteriore miglioramento portandosi al 38% dal 40,3%. Gli oneri per la stabilizzazione del Sistema bancario risultano pari a € 21,3 milioni in calo rispetto agli € 40,9 milioni del periodo di confronto, a motivo del venir meno del contributo ordinario al Fondo di Risoluzione Unico, il cui plafond, come comunicato dal Single Resolution Board in data 15 febbraio 2024, è stato raggiunto; - i ratio patrimonialisi confermano su livelli particolarmente elevati mostrando un significativo buffer rispetto ai requisiti regolamentari. I coefficienti fully phased, al netto di un dividendo maturato nel periodo per complessivi € 240 milioni, corrispondenti ad un payout del 55%, segnano 16,3% con riferimento al CET1 ratio e 19,3% per il Total Capital ratio;

- l’incidenza dei crediti deteriorati lordi, sintetizzata dall’indicatore NPL ratio lordo, si riduce al 4% dal 4,3% di settembre 2023, non incorporando ancora il beneficio atteso delle operazioni di dismissione in corso di perfezionamento. L’incidenza delle esposizioni deteriorate nette, che riflette gli elevati accantonamenti, si attesta invece all’1,7%, in linea con il valore di settembre 2023;

- i tassi di copertura del credito deteriorato, in ulteriore incremento da inizio anno, si confermano particolarmente significativi. In dettaglio, il coverage ratio del totale crediti non performing si colloca al 58,5% dal 57,3%, il livello di copertura delle inadempienze probabili aumenta al 54,1% dal 51% e quello riferito alle sole posizioni classificate a sofferenza rimane invariato all’82,1%. Il tasso di copertura relativo al credito in bonis aumenta allo 0,88% dallo 0,73%;

- il costo del rischio si attesta a 56 punti base, in diminuzione rispetto ai 65 punti base dell’esercizio 2023 ed in coerenza con le assunzioni del Piano industriale. Il tasso di decadimento al 30 settembre 2024 si è attestato all’1,2% rispetto all’1,1% del 31 dicembre 2023;

- il Texas ratio, rapporto tra il totale dei crediti deteriorati netti e il patrimonio netto tangibile, si posiziona al 14,8% dal 14,9% di dicembre 2023;

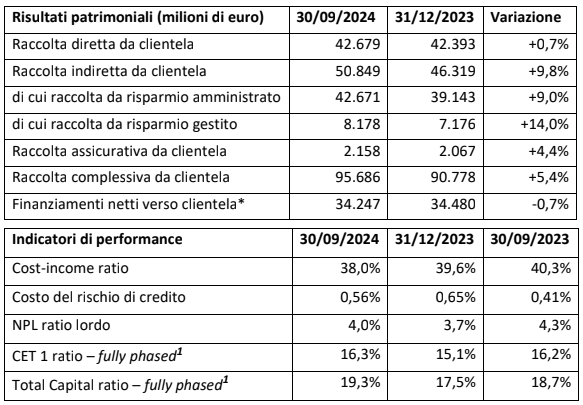

- la raccolta diretta da clientela risulta pari a € 42.679 milioni, (+0,7% rispetto a fine 2023). La componente riveniente da investitori istituzionali risulta in incremento, da inizio anno, soprattutto grazie al collocamento di nuovi prestiti obbligazionari, in linea con quanto previsto dal piano di funding; la restante parte della raccolta diretta si conferma stabile;

- la raccolta indiretta, pari a € 50.849 milioni, si incrementa rispetto agli € 46.319 milioni di fine 2023 (+9,8%), soprattutto grazie all’andamento favorevole dei mercati finanziari. Il risparmio amministrato ammonta a € 42.671 milioni rispetto agli € 39.143 milioni del 31 dicembre 2023 (+9%). Il risparmio gestito risulta pari a € 8.178 milioni rispetto agli € 7.176 milioni di fine 2023 (+14%), evidenziando flussi netti positivi in termini di raccolta per oltre € 550 milioni2 in crescita rispetto alla dinamica, pure positiva, osservata nello scorso esercizio;

- la raccolta assicurativa ammonta a € 2.158 milioni rispetto agli € 2.067 milioni del 31 dicembre 2023 (+4,4%), con flussi netti positivi pari a oltre € 45 milioni;

- i finanziamenti verso clientela ammontano a € 34.247 milioni, in lieve riduzione rispetto ai livelli di fine 2023 (€ 34.480 milioni; -0,7%), riflettendo pure elementi di stagionalità. Le erogazioni del periodo hanno invece mostrato un buon incremento, attestandosi a circa € 3,7 miliardi,rispetto agli € 3,4 miliardi del periodo di confronto (+7,5%);

- l’esposizione del Gruppo verso la BCE risulta ora azzerata dopo che la banca ha provveduto lo scorso 25 settembre al rimborso per un importo, comprensivo della quota interessi, pari a circa € 3.900 milioni dell’operazione TLTRO III ancora in essere;

- gli indicatori di liquidità, sia di breve (Liquidity Coverage Ratio) sia di medio periodo (Net Stable Funding Ratio), si posizionano ampiamente al di sopra dei requisiti minimi regolamentari. Il Liquidity Coverage Ratio si è attestato al 179% mentre il Net Stable Funding Ratio si posiziona al 129%;

- i risultati delle società controllate e collegate si confermano positivi.

L’andamento economico del Gruppo

L’utile netto consolidato al 30 settembre 2024 è stato pari a € 431,9 milioni rispetto agli € 348,6 milioni del periodo di confronto. Tale risultato deriva da un utile lordo consolidato di € 630 milioni, da cui vanno dedotte imposte per € 198,1 milioni, corrispondenti a un tax rate del 31,4%.

Il margine di interesse si è attestato a € 813,6 milioni, in aumento del 21,7% rispetto al 30 settembre 2023, riflettendo i maggiori proventi derivanti dall’intermediazione del denaro con la clientela, comprensivi della componente legata ai crediti fiscali, nonché del flusso cedolare riferito al portafoglio di proprietà.

Le commissioni nette da servizi assommano a € 317,8 milioni, mostrando un significativo incremento (+9,5%) rispetto agli € 290,1 milioni del periodo di confronto, dando riscontro della capacità commerciale della banca nella componente servizi alla clientela. Tutte le principali categorie mostrano una buona crescita, tra cui rileva nello specifico l’andamento registrato nei comparti della Bancassurance, del risparmio gestito e dei servizi di incasso e pagamento.

Il risultato dell’attività finanziaria è stato positivo per € 106,4 milioni, rispetto agli € 84,2 milioni consuntivati nel periodo di confronto (+26,3%). I dividendi incassati ammontano a € 6,4 milioni, in incremento rispetto agli € 4,6 milioni del 30 settembre 2023 (+38,7%). Il risultato dell’attività di negoziazione è pari a € 89,8 milioni rispetto agli € 76,3 milioni del periodo di confronto (+17,6%). Gli utili da cessione o riacquisto,si attestano a € 10,3 milioni, rispetto agli € 3,3 milioni di settembre 2023.

Il risultato delle altre attività finanziarie valutate al fair value (voce 110) è negativo per € 7,7 milioni rispetto al contributo positivo di € 2,8 milioni registrato nel periodo di confronto. In tale ambito la componente relativa ai crediti a clientela è negativa per € 9,2 milioni e si confronta con gli € 0,4 milioni di plusvalenze consuntivate a fine settembre 2023. Il margine d’intermediazione è pertanto risultato pari a € 1.230 milioni dagli € 1.045,6 milioni del periodo di confronto (+17,6%).

Le rettifiche di valore nette si sono attestate a € 142,8 milioni rispetto agli € 100,1 milioni del periodo di confronto (+42,6%). Lo stock di overlay manageriali sul portafoglio dei crediti in bonis si attesta a circa € 100 milioni, incorporando l’effetto derivante dall’aggiornamento dei modelli AIRB in corso di finalizzazione e includendo accantonamenti dedicati a fronteggiare sia i rischi climatici-ambientali sia i cosiddetti novel risks, in coerenza con le aspettative delle Autorità di Vigilanza.

Per una più agevole chiave di lettura dell’ammontare rettifiche di valore nette si precisa quanto segue:

- la voce 130 del conto economico, che è relativa a esposizioni verso clientela e banche sotto forma sia di finanziamenti e sia di titoli, ammonta a € 159,4 milioni ed è costituita quasi completamente da rettifiche relative alle attività finanziarie valutate al costo ammortizzato;

- la voce 140, che rileva gli utili/perdite da modifiche contrattuali senza cancellazioni, derivanti dalle variazioni apportate ai flussi di cassa contrattuali, nel periodo di riferimento è stata negativa per € 2,4 milioni;

- l’aggregato delle predette voci somma quindi € 161,8 milioni.

Se si considerano gli € 15,3 milioni di rilasci per pregressi accantonamenti netti relativi al rischio di credito per impegni e garanzie e l’utile da cessione di crediti deteriorati per € 3,7 milioni, si ottengono € 142,8 milioni di rettifiche di valore nette di cui sopra.

Il rapporto tra le rettifiche di valore nette (€ 142,8 milioni) e i finanziamenti netti verso clientela (€ 34.247 milioni), vale a dire il costo del credito annualizzato, risulta quindi pari allo 0,56% rispetto allo 0,65% consuntivato nell’esercizio 2023. Il risultato netto della gestione finanziaria si è attestato a € 1.087,2 milioni, confrontandosi con gli € 945,5 milioni del periodo di raffronto (+15%).

I costi operativi risultano in incremento (+10,8%) e ammontano a € 467,2 milioni rispetto agli € 421,8 milioni del periodo di confronto. La voce riferita alle spese per il personale, pari agli € 229,6 milioni dagli € 216 milioni del periodo di confronto (+6,3%), riflette gli effetti dell’entrata in vigore del nuovo contratto di lavoro delsettore bancario, nonché la crescita del numero di collaboratori. La componente delle altre spese amministrative assomma a € 222,2 milioni rispetto agli € 204,1 milioni del periodo di confronto (+8,9%), incorporando anche, su alcune voci, le note dinamiche inflazionistiche.

Le spese amministrative nel loro complesso si attestano quindi a € 451,8 milioni in aumento rispetto agli € 420,1 milioni (+7,6%) del periodo di confronto. La voce accantonamenti netti ai fondi per rischi e oneri evidenzia accantonamenti pari a € 28 milioni rispetto agli € 19 milioni consuntivati nel periodo di confronto, includendo tra le altre una componente a copertura del cyber risk.

Le rettifiche su attività materiali e immateriali ammontano a € 52,4 milioni, in incremento rispetto agli € 49,7 milioni del settembre 2023 (+5,5%). Gli altri oneri e proventi di gestione assommano a € 65 milioni rispetto agli € 66,9 milioni del periodo di confronto (-3%).

Alla luce di quanto sopra, il cost-income ratio, calcolato come rapporto tra i costi operativi e il margine di intermediazione, risulta pari al 38% dal 40,3% del 30 settembre 2023. Il risultato della gestione operativa si è pertanto attestato a € 620 milioni rispetto agli € 523,7 milioni del settembre 2023 (+18,4%).

Gli oneri per la stabilizzazione del sistema bancario ammontano a € 21,3 milioni rispetto agli € 40,9 milioni del periodo di confronto (-47,9%) in funzione del venir meno del contributo ordinario al Fondo di Risoluzione Unico il cui plafond è stato raggiunto, come comunicato dal Single Resolution Board in data 15 febbraio 2024. La voce utili/perdite su partecipazioni e su altri investimenti ha evidenziato un saldo positivo di € 31,3 milioni rispetto agli € 24,2 milioni del periodo di confronto, in prevalenza determinato dal positivo contributo di Arca Holding S.p.A. e Arca Vita S.p.A..

Il risultato complessivo al lordo delle imposte ha pertanto segnato € 630 milioni, rispetto agli € 507 milioni del 30 settembre 2023. Detratte infine le imposte sul reddito, pari a € 198,1 milioni, si perviene a un utile netto di periodo di € 431,9 milioni, che si raffronta con gli € 348,6 milioni del settembre 2023.

Gli aggregati patrimoniali

La raccolta diretta da clientela risulta pari a € 42.679 milioni, (+0,7% rispetto a fine 2023). La componente riveniente da investitori istituzionali risulta in incremento, da inizio anno, soprattutto grazie al collocamento di nuovi prestiti obbligazionari, in linea con quanto previsto dal piano di funding; la restante parte della raccolta diretta si conferma stabile.

La raccolta indiretta si attesta a € 50.849 milioni rispetto agli € 46.319 milioni di fine 2023 (+9,8%) soprattutto grazie all’andamento favorevole dei mercati finanziari. Il risparmio amministrato cifra € 42.671 milioni rispetto agli € 39.143 milioni del 31 dicembre 2023 (+9%). Il risparmio gestito risulta pari a € 8.178 milioni rispetto agli € 7.176 milioni di fine 2023 (+14%), evidenziando flussi netti positivi in termini di raccolta per oltre € 550 milioni, in crescita rispetto alla dinamica pure positiva osservata nello scorso esercizio. La raccolta assicurativa somma € 2.158 milioni rispetto agli € 2.067 milioni del 31 dicembre 2023 (+4,4%), con una raccolta netta positiva pari a oltre € 45 milioni. La raccolta complessiva da clientela si posiziona, quindi, a € 95.686 milioni dagli € 90.778 milioni di fine 2023 (+5,4%).

I finanziamenti netti verso clientela ammontano a € 34.247 milioni in lieve decremento rispetto agli € 34.480 milioni di fine 2023 (-0,7%), pure a motivo di elementi di stagionalità che influiscono in maniera particolare sul factoring.

I finanziamenti netti a clientela classificati in stage 2 si attestano a € 4.235 milioni con un’incidenza sul totale dei finanziamenti netti a clientela del 12,4%.

I crediti deteriorati netti si attestano a € 587 milioni, in incremento rispetto agli € 562 milioni del 31 dicembre 2023 (+4,4%). L’incidenza degli stessi sul totale finanziamenti netti risulta pari all’1,7%, che si confronta con l’1,6% di fine 2023. I livelli di copertura si confermano particolarmente elevati; quello riferito al totale delle posizioni deteriorate si posiziona al 58,5% dal 57,3% di fine 2023.

In tale ambito, le sofferenze nette segnano € 68 milioni (+9,8%), con un’incidenza sul totale finanziamenti verso clientela dello 0,2%, in linea con quanto registrato a fine 2023. Il grado di copertura delle stesse risulta invariato rispetto al fine anno precedente posizionandosi all’82,1%.

Le inadempienze probabili nette sono pari a € 415 milioni rispetto agli € 438 milioni del 31 dicembre 2023 (-5,2%), con un grado di copertura in incremento al 54,1% dal 51%. L’incidenza delle stesse sul totale finanziamenti si attesta all’1,2%, in coerenza con il dato di fine 2023 (1,3%).

Le esposizioni nette scadute e/o sconfinanti deteriorate ammontano a € 103 milioni dagli € 62 milioni di fine 2023 (+66,2%), con un grado di copertura che si attesta al 18,5% rispetto al 15,6% di fine 2023 e un’incidenza sul totale finanziamenti pari allo 0,3%, che si confronta con lo 0,2% dello scorso esercizio.

Il tasso di copertura relativo al credito in bonis aumenta ulteriormente allo 0,88%, incorporando una crescita di circa 15 punti base rispetto al 31 dicembre 2023; il livello di accantonamenti delle posizioni classificate in stage 2 è risultato pari al 5,1% in incremento rispetto al 4,5% del 31 dicembre 2023.

Le attività finanziarie, rappresentate da titoli di proprietà e derivati, ammontano a € 12.776 milioni, in decremento di € 1.162 milioni (-8,3%) nel confronto con i volumi consuntivati sul finire dell’esercizio di raffronto, in coerenza con la strategia di rimborso dell’esposizione residua verso BCE. Più in dettaglio: le attività finanziarie detenute per la negoziazione passano dagli € 150,1 milioni di fine 2023 agli € 351,2 milioni di settembre 2024 (+134,1%); le altre attività finanziarie obbligatoriamente valutate al fair value risultano in crescita e pari a € 261,9 milioni (+19%); le attività finanziarie valutate al fair value con impatto sulla redditività complessiva si portano da € 3.213 milioni di fine 2023 a € 2.749 milioni del periodo in esame (-14,4%), mentre il volume delle attività finanziarie valutate al costo ammortizzato scende dagli € 10.356 milioni di fine 2023 agli € 9.414 milioni del 30 settembre 2024 (-9,1%).

Il volume complessivo dei titoli governativi italiani si è attestato a € 5.727 milioni, in riduzione (-17,4%) rispetto agli € 6.936 milioni di fine 2023. Con riferimento a quest’ultimo aggregato, il volume dei titoli a tasso variabile e di quelli indicizzati all’inflazione si attesta a circa € 4,1 miliardi, in riduzione rispetto ai circa € 5,4 miliardi del 31 dicembre 2023 (-23,6%). In ulteriore aumento la quota di portafoglio destinata a titoli di debito ESG che ha raggiunto gli € 1.940 milioni, con un’incidenza di circa il 15% sul banking book. Le partecipazioni ammontano a € 390 milioni, in incremento rispetto agli € 376 milioni di fine 2023 (+3,6%) principalmente per effetto della valutazione al patrimonio netto delle società partecipate.

A seguito del rimborso avvenuto lo scorso 25 settembre per un importo, comprensivo della quota interessi, pari a circa € 3.900 milioni dell’operazione TLTRO III ancora in essere, l’esposizione del Gruppo verso la BCE risulta ora azzerata. Al 30 settembre 2024 gli indicatori di liquidità, sia di breve periodo (LCR-Liquidity Coverage Ratio) sia di medio-lungo termine (NSFR-Net Stable Funding Ratio), si attestano su valori ampiamente superiori al requisito minimo previsto per il corrente esercizio (100%). Nello specifico, il Liquidity Coverage Ratio si attesta al 179% dal 187%

del settembre 2023. Il Net Stable Funding Ratio si posiziona al 129%.

Il Gruppo continua a disporre di un consistente portafoglio di attività rifinanziabili che, al netto degli haircut applicati, ammonta a € 16.678 milioni rispetto agli € 18.205 milioni del 30 giugno 2024. Le attività disponibili sono pari a € 12.604 milioni, in significativo incremento rispetto agli € 10.029 milioni del 30 giugno 2024. La counterbalancing capacity, che include il saldo di liquidità giornaliera disponibile, si è incrementata ulteriormente e si attesta in area € 15 miliardi.

Il patrimonio netto consolidato, compreso l’utile di periodo, al 30 settembre 2024 ammonta a € 4.015 milioni, in aumento di € 206 milioni sul valore di fine 2023 (+5,4%). I fondi propri di vigilanza consolidati (fully phased) al 30 settembre 2024 si attestano a € 4.345 milioni, in crescita rispetto al dato del 31 dicembre 2023, pari a € 3.998 milioni (+8,7%). I coefficienti patrimoniali ai fini regolamentari al 30 settembre 2024, calcolati sulla base dei fondi propri di vigilanza, sono risultati pari a:

- CET1 ratio: 16,5% (phased‐in), 16,3% (fully phased);

- Tier1 ratio: 16,5% (phased‐in), 16,3% (fully phased);

- Total Capital ratio: 19,4% (phased‐in), 19,3% (fully phased).

Il Leverage Ratio al 30 settembre 2024 è pari, applicando i criteri transitori in vigore (phased-in), al 6,2% e, in funzione dei criteri previsti a regime (fully phased), al 6,1%. L’MREL Ratio si attesta al 32,5%, in rialzo rispetto al dato di fine 2023.

L’organico del Gruppo bancario si compone, al 30 settembre 2024, di 3.678 collaboratori, con un incremento di 98 risorse rispetto alla situazione di fine 2023.

Con riferimento alla prevedibile evoluzione della gestione, il contesto macroeconomico attuale nell’area Euro e in Italia continua a mostrare la prevalenza di elementi di debolezza connessi alla domanda interna che stenta a rafforzarsi e alle dinamiche negative del commercio internazionale, tuttora fortemente condizionato dalle gravi tensioni geopolitiche. Il processo di disinflazione presenta, invece, un’evoluzione positiva e ciò, accompagnandosi a condizioni di finanziamento più favorevoli per famiglie e imprese – con effetti positivi in termini di sostenibilità del debito – contribuirà a determinare una graduale accelerazione sul piano congiunturale

Sullo sfondo di tali sviluppi, il nostro Gruppo, grazie al proseguimento del solido trend in atto sul fronte dell’attività bancaria caratteristica, all’eccellente efficienza operativa e a un rischio di

credito sotto controllo dovrebbe consolidare i risultati fin qui conseguiti, con un ROE target per l’intero esercizio in area 15%.

Il Resoconto intermedio di gestione consolidato al 30 settembre 2024 verrà pubblicato sul sito internet aziendale “https://istituzionale.popso.it/it” e depositato sul meccanismo di stoccaggio autorizzato eMarket Storage “https://www.emarketstorage.it/” e presso la sede centrale della banca.